Det viktigste virkemiddelet i pengepolitikken er styringsrenten. Renten kan justeres etter hvorvidt pengepolitikken er ekspansiv, kontraktiv eller nøytral. Litt forenklet kan man si at den nøytrale renten er det nivået hvor pengepolitikken er verken ekspansiv eller kontraktiv. Ønsker Norges bank å stimulere til økonomisk aktivitet, må renten settes lavere enn den nøytrale renta. I motsatt tilfelle, hvor sentralbanken ønsker å dempe presset i økonomien, må styringsrenten settes høyere enn det nøytrale nivået. Selve nivået på den nøytrale renten kan ikke observeres, og må beregnes og anslås ut fra nasjonale og internasjonale forhold som påvirker den økonomiske utviklingen.

Etter rentehevingen i

juni, offentliggjorde Norges Bank torsdag 15.august at de beholder

styringsrenten uendret på 1,25 prosent. Samtidig holder sentralbanken fast på sine

prognoser for rentebanen, med en antatt styringsrente i underkant av 1,75 prosent

ved utgangen av 2022.[1]

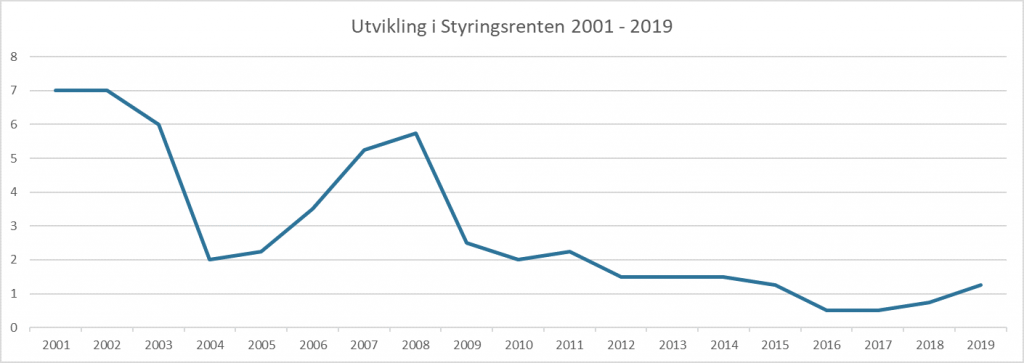

Det snakkes i den forbindelse ofte om at styringsrenten er på et historisk lavt nivå, og da Norges pengepolitikk ble innrettet mot et fastsatt inflasjonsmål i 2001, lå styringsrenten på 7 prosent. Norsk økonomi ble rammet hardt av den økonomiske nedgangen og fallende renter internasjonalt i denne perioden, og gikk inn i en lavkonjunktur i starten av 2000-tallet. Dette medførte at styringsrenten ble justert ned med hele 5,25 prosentpoeng fra desember 2002 til mars 2004, med en bunnotering på 1,75 prosent. Rentejusteringene var, sammen med svakere kronekurs og bedrede økonomiske utsikter internasjonalt, med på å redusere varigheten av lavkonjunkturen.

Daværende sentralbanksjef, Svein Gjedrem, anslo i desember 2005 at styringsrenten i Norge bør ligge mellom 5-6 prosent, og at dette signaliserte et normalt nivå for en velfungerende økonomi. Den nøytrale renten ville i et slikt scenario ligge på mellom 2,5 – 3,5 prosent.[2] Samtidig var erfaringene fra lavkonjunkturen på 2000-tallet at styringsrenten normalt ikke burde avvike for mye fra renten i utlandet, uten at det ville gi store utslag i norsk økonomi, blant annet kronekursen.

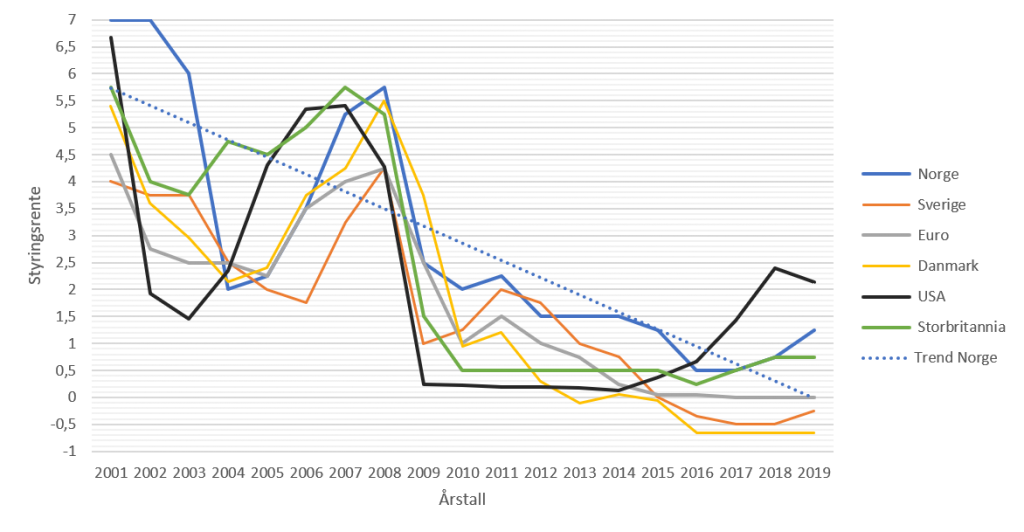

Når muligheten kom våren 2005, ble renten sakte, men sikkert hevet, og endte på 5,75 prosent i september 2008, før et nytt tilbakeslag skulle ramme økonomien. Denne høsten nådde finanskrisen Norge, og styringsrenten ble på nytt redusert med 4,25 prosentpoeng på under ett år. Altså har sentralbanken benyttet virkemiddelet med et kraftig fall i styringsrentene to ganger over en periode på 6 år. I etterkant av finanskrisen har Norge hatt god økonomisk vekst i BNP, relativt lav arbeidsledighet og stabil utvikling i prisveksten. I samme periode har styringsrenten ikke vært høyere enn 2,25 prosent, og siden 2012 har renten etablert seg godt på 1,5 prosent og lavere. Dette har tett sammenheng med utviklingstrekkene hos våre handelspartnere, og følgelig rentesettingen i utlandet. Norge er en liten og åpen økonomi som er en del av et globalt marked. Vi er derfor i stor grad prisgitt hvordan den økonomiske utviklingen er internasjonalt.

I etterkant av krisen i 2008/2009, har en rekke forhold ført til lave renter både hjemme og hos våre handelspartnere. Årsakene er sammensatte, men generelt har lav vekst, dempede aktivitetsindikatorer og lave utsikter, gjeldsproblemer i EU, oljeprisfall, og økende proteksjonisme internasjonalt vært pådrivere for en lavere rente i denne perioden. I tillegg har store spareoverskudd i Kina og oljeeksporterende land, sammen med lavere investeringsvilje, medført en lavere etterspørselen etter kapital. Videre er det knyttet stor usikkerhet til Storbritannias utmelding av EU, samt at en tilspissing av handelskonflikten mellom USA og Kina kan gi seg store utslag i verdensøkonomien.

Som fremstilt i tabellen under, har totalen ført til vedvarende historisk lave renter i Norge og internasjonalt i en 10-års periode, og interessant nok har flere sentralbanker, herunder Sverige, Danmark, Sveits og Eurosonen brutt nullgulvet for første gang i historien, med innføringen av negative renter.

I takt med denne utviklingen har nivået på den nøytrale renten i Norge falt.

Selv om sentralbankens rentebane indikerer en økning i styringsrenten, har det lave rentenivået hos våre handelspartnere og internasjonalt begrenset handlingsrommet. Norges Bank anslår at nivået på den nøytrale realrenten nå ligger nær 0 %.[3] Sett i lys av forholdene i utlandet, samt at Norge har hatt en lang periode med lave renter og økt gjeldsvekst, antas effekten av økte styringsrenter, og dermed økte utlånsrenter, å være sterkere enn ved tidligere oppgangstider. Den «normale» styringsrenta ventes derfor ikke å bli like høy som den historisk sett har vært i oppgangstider, og anslås å ligge i intervallet mellom 2 og 2.5 prosent. Med andre ord har utviklingen siden 2001 ført til at den historisk lave renten, har blitt den nye «normale» styringsrenten.

For sentralbanken, og økonomien for øvrig, er det åpenbare utfordringer knyttet til for lav rente. Fortsetter norsk økonomi med god vekst, kan lav rente over tid medføre press i økonomien, slik at prisveksten blomstrer opp og lønningene øker betydelig. Høy gjeldsvekst øker sårbarheten til husholdningene, samtidig som at boligprisnivået og gjeld kan fortsette å øke i rivende tempo. Samlet sett vil et slikt scenario øke risikoen for en korreksjon i norsk økonomi frem i tid.

All den tid det er god vekst i norsk økonomi, høy sysselsetting, og en prisvekst rundt inflasjonsmålet på 2 prosent, kan det isolert sett være et godt incentiv for sentralbanken til å heve styringsrenten. Samtidig er det kjent at den globale økonomiske integrasjonen har økt de siste tiårene, og det nøytrale rentenivået i ulike land har blitt trukket mot hverandre. Det snakkes derfor stadig oftere om en global nøytral rente, noe som indikerer at avstanden mellom handelspartneres styringsrenter ikke bør avvike for mye. Signalene for fremtidige renter, såkalte 10-årige statsobligasjoner, er også tydelige. De er fallende, og i enkelte tilfeller negative. I Tyskland falt denne til rekordlave -0,73 prosent i august 2019. Blant annet Frankrike, Storbritannia, Nederland og Sverige tegner et tilsvarende bilde.

Så hvorfor holder Norges Bank fast på sin rentekurve?

Lave og negative renter over tid er et tegn på lav økonomisk vekst. Videre er man i ukjent farvann med tanke på pengepolitikken. Det er klare indikasjoner på at sentralbankenes evne til å påvirke bankenes innskudds- og utlånsrenter svekkes når styringsrenten er tilstrekkelig lav, og det normalt tette forholdet mellom styringsrente og bankenes innskuddsrente brytes. Videre, som vi har sett i to perioder de siste 20 årene, har sentralbankene sett behovet for å senke styringsrenten med mange prosentpoeng på kort tid. Med styringsrenter på så lave nivåer som vi ser i dag, er dette virkemiddelet betraktelig redusert. Virkningen av ytterligere negative renter er i beste fall usikker.

Norges Bank søker derfor tilbake til trygge farvann ved å benytte forventningskanalen om at styringsrentene skal videre opp, slik at de ved neste krise har et virkemiddel i verktøykassen. Om så veldig redusert.

Internasjonalt har styringsrenten etablert seg på svært lave nivåer, og 0 renter har blitt den nye «normalen». Det vil da være praktisk talt umulig for Norges Bank å heve renten til «historiske» nivåer uten katastrofale følger for norsk økonomi. Gitt den nye normalrenten, kan det være på tide for sentralbanken å se seg om etter bedre mål enn inflasjonsmålet for pengepolitikken. Man løser ikke dagens problemer med gårsdagens verktøy.

Denne artikkelen er skrevet

av Eirik Dønjar,

partner i Econ Nordic.

[1] Norges Bank, Pengepolitisk rapport 2/2019

[2] Norges Banks rapportserie Nr. 5-2005, Finansiell stabilitet 2-05.

[3] Den nøytrale realrenten i Norge måles som tremåneders pengemarkedsrente fratrukket inflasjon.